香港万得通讯社报道,港交所周五晚间发布《有关建议设立创新板的框架谘询文件》谘询总结,建议在主板引入同股不同权,为三类型企业设下不同门槛。李小加指,若一切顺利最快或于明年7、8月本港可迎来首间同股不同权企业。

香港一直奉行同股同权制度,所有上市公司股东不论身份及持股量多寡,其持有的每一股都享有相同的投票权,投票权的多少,与股东拥有股份的数量成正比例。而港交所行政总裁李小加表示,有关建议为自24年前接纳H股上市后,香港就上市规则作出的最大改革。

吸引“新经济股等”三类同股不同权企业

港交所建议在主板引入同股不同权,为三类型企业设下不同门槛。

第一类是新上市的同股不同权企业,有关企业必须是“新经济股”,上市市值最低为100亿元,而且有10亿元收入;若市值达400亿元,则不设收入要求。

第二类是放宽已在美英上市的同股不同权企业,来港作第二上市。市值要求是100亿元,同样只限新经济企业,今日或以前已在美、英上市的同股不同权企业,可沿用当地的同股不同权架构,不需遵行香港针对同股不同权所设的投资者保障,意味阿里及京东等可不作架构重组,直接在港作第二上市。今日以后始上市,而日后有意在港第二上市,则要符合香港对同股不同权的要求。

第三类则是无收入的生物科技企业,但市值要求需达15亿港元以上,以及其研究阶段不能处于太前期,同时由基石投资者拥有的股份将不会计算为公众持股。李小加指,对新经济的定义除会有明确测试(bright-line test)外,亦会加入其他的判定条件,以防有人浑水摸鱼。

此外,港交所发表《修订创业板及主板上市规则》谘询总结。港交所集团监管事务总监兼上市主管戴林瀚称,创业板将成为一个独立的市场。

港交所建议,取消创业板发行人转往主板上市的简化转板申请程序;由创业板转往主板上市的申请人必须委任保荐人,并须于递交上市申请的最少两个月前委任;将创业板上市申请人于上市时的预期最低市值由1亿元增至1.5亿元,并将创业板公司于上市时的最低公众持股价值由3000万元增至4500万元;将主板上市申请人于上市时的预期最低市值由2亿元增至5亿元,并将主板公司于上市时的最低公众持股价值由5000万元增至1.25亿元;将创业板上市申请人的现金流规定由最少2000万元提高至最少3000万元;规定所有创业板新股上市时,其公开发售部分不少于总发行量的10%;及将创业板公司控股股东的上市后禁售期由一年延长至两年,而主板公司的上市后禁售期规定则维持不变。

“新经济”股涌入或助推IPO筹资额飙升

多数市场人士认为,港交所主板纳入同股不同权规则有利于吸引更多“新经济”企业进入香港市场,带动明年IPO筹资额大幅回升,解决港股市场结构不平衡的问题。

香港证监会主席唐家成指出,该架构将有助于吸引“新经济”公司进入香港市场,解决市场结构不平衡的问题。李小加认为,改革后的主板将能聚集更多类型的上市公司,尤其是高成长创新公司。

港交所数据显示,目前,新经济行业市值占香港上市公司总市值的比重约为3%,远低于纳斯达克交易所、纽约交易所、伦敦交易所60%、47%及14%的占比。

中国平安首席财务官姚波也认为,倘若香港能够推出针对新经济的上市领域,对所有内地初创科技企业和香港本土公司而言,都是一个更好的发展平台。

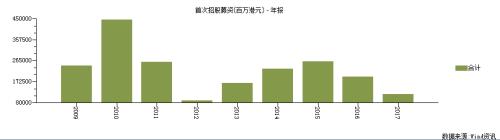

今年香港新股市场畅旺,IPO宗数160宗创历史新高,但统计显示,由于缺乏大型新股,香港今年IPO集资额将缩至约1300亿港元,为2012年以来最低。高盛股票资本部中国区主管王亚军预计,香港市场明年集资额有望达到400亿至500亿美元,是2009年以来的第二高,而且很多公司都是来自TMT行业。

资料图 资料图 普华永道企业客户主管合伙人黄炜邦相信,在引入同股不同权后,香港具备足够的客观条件,与美国一争成为新经济企业的首选集资地。

2014年阿里巴巴一度计划在香港上市,公司希望以同股不同权的合伙人制度上市,但最后因监管机构不审批而取消,最后在美国上市,其后市场出现热烈对现有同股同权制度的讨论。有分析称,若政策落地,蚂蚁金服若欲以同股不同权的架构赴港上市,将成为可能。

而近日,市传内地手机生产商小米,拟明年来港上市,并寻求以500亿美元(约3900亿港元)估值定价。此前有市场人士称,小米要来港IPO,或先要港股市场引入不同股权架构制,同股不同权政策的推出或为小米赴港上市扫清障碍。 |