广汇汽车在其2018年年报中写道,2018年广汇汽车正在加速推进汽车保险等衍生业务,全年实现新车首保率74%、续保率提升7.01个百分点,达到70.2%,延保渗透率为24.6%,同比提升5.3个百分点。此外,广汇汽车2019年将通过拓展保险、延保等业务,实现售后业务的转化与留存,进一步发展毛利较高的售后和衍生业务。话音甫落,广汇汽车保险代理子公司近日就收到了中国银保监会上海监管局行政处罚。

广汇汽车保险代理子公司因编制虚假报告被罚

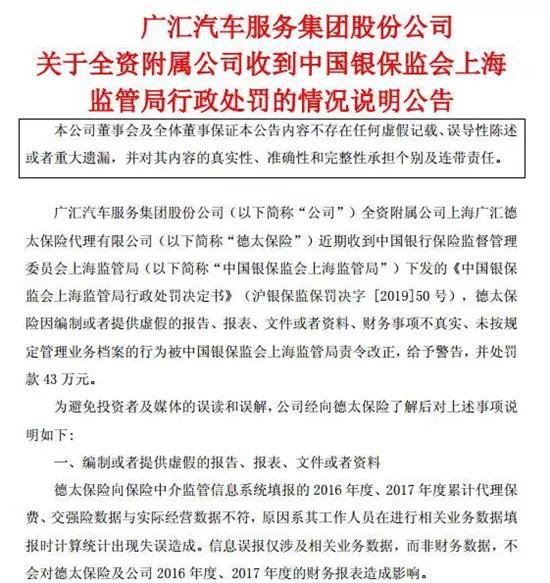

广汇汽车服务集团股份公司全资附属公司上海广汇德太保险代理有限公司(以下简称“德太保险”) 因编制或者提供虚假的报告、报表、文件或者资料、财务事项不真实、未按规定管理业务档案的行为,被银保监责令改正,给予警告,并处罚款 43 万元。

首先,德太保险存在编制或者提供虚假报告、报表、文件或资料的违规行为。德太保险向保险中介监管信息系统填报的2016 年度、2017年度累计代理保费、交强险数据与实际经营数据不符,原因系其工作人员在进行相关业务数据填报时计算统计出现失误造成。

同时,德太保险还存在财务事项不真实行为,德太保险在2017年2月至4月期间发生了三笔与主营业务不直接相关的费用,合计71.80万元,该费用入账不符合保险专业中介业务财务管理的规定。

此外,德太保险在业务档案管理方面存在运营疏漏。德太保险2017年1月至2018年8月期间发生的保险代理业务在档案管理方面缺少保险代理佣金金额及收取情况等信息,并有少部分投保单客户联系电话不真实,主要系德太保险的归档系统当时未设置相关数据的采集模块,同时部分客户提供的联系电话有误,导致档案信息存在缺失及差错。

车险中介业务“猫腻”广受诟病 监管层重拳出击

作为广汇汽车当前主营保险代理业务的平台,德太保险被罚或意味着,未来广汇汽车在拓展保险衍生业务方面将受到巨大影响。实际上,作为汽车行业的一大顽疾,车险业务中存在的“猫腻”一直广受诟病。

数据显示,目前国内市场中8成的车险业务都是由保险中介代理完成。相比于主机厂、保险公司等,汽车经销商往往更加贴近终端的投保客户(即车主)。换言之,保险公司和投保客户之间隔着“经销商”,保险公司“摆脱”不了经销商,于是经销商倾向于直接全资持股保险代理公司,进而从事保险代理业务从中获利。

然而,保险公司与保险代理公司之间的交易也因此出现大量的违规行为。首先,受限于“报行合一”车险政策的约束,各保险公司车险业务存在费率固定、产品同质化问题,很多保险公司被迫只能通过价格、渠道优势来抢占市场。与此同时,保险中介公司会通过虚列支出、虚构中介业务帮助保险公司套取费用。

数据显示,截至2018年底,全国共有保险中介集团公司5家,全国性保险代理公司240家,区域性保险代理公司1550家,个人保险代理人871万人,保险兼业代理机构3.2万家,代理网点22万余家。与此同时,在当前保险中介的乱象之下,违规现象大量存在,并累积了巨大风险,加大对保险中介的处罚力度以及违法成本也就成为了监管层的工作重心。

2019年以来,银保监会相继下发《关于进一步加强车险监管有关事项的通知》、《关于加强保险公司中介渠道业务管理的通知》、《2019年保险中介市场乱象整治工作方案》等,针对车险条款费率和财务数据不真实等提出了多项禁令。由此,因提供虚假报告、报表、文件或资料、未取得经营保险经纪业务许可证从事保险经纪业务等现象,成为了重点整治和处罚范围。

金融服务费、车险中介被“堵” 广汇汽车雪上加霜

据流通协会发布的《2018年汽车经销商生存调查》显示,经销商2018年新车销售毛利从2017年的5.5%下降至0.4%,而经销商的亏损面则从2017年的11.4%增加至39.3%。进入2019年,经销商各项营收指标继续大幅下行。据流通协会5月29日对外发布的《关于我国汽车经销商当前生存状况及相关建议的报告》内容显示,除少数品牌之外,2019年经销商的新车毛利率普遍降为负数,亏损面积进一步加大,形势异常严峻。

中国网记者查询后发现,目前各经销商收入主要来源于整车销售、汽车维修、汽车租赁以及佣金收入四大板块。新车销售毛利下滑,迫使一些4S店不得不转而寻求通过金融服务费、车险代理业务等方式来进行“创收”。更重要的是,佣金、维修等业务的毛利率基本达到了30%以上,远远高于整车销售板块。

而随着金融服务费、车险中介代理等相继被监管层“紧盯”之后,这无疑将令车市寒冬之下以广汇汽车为代表的汽车经销商们雪上加霜。 |